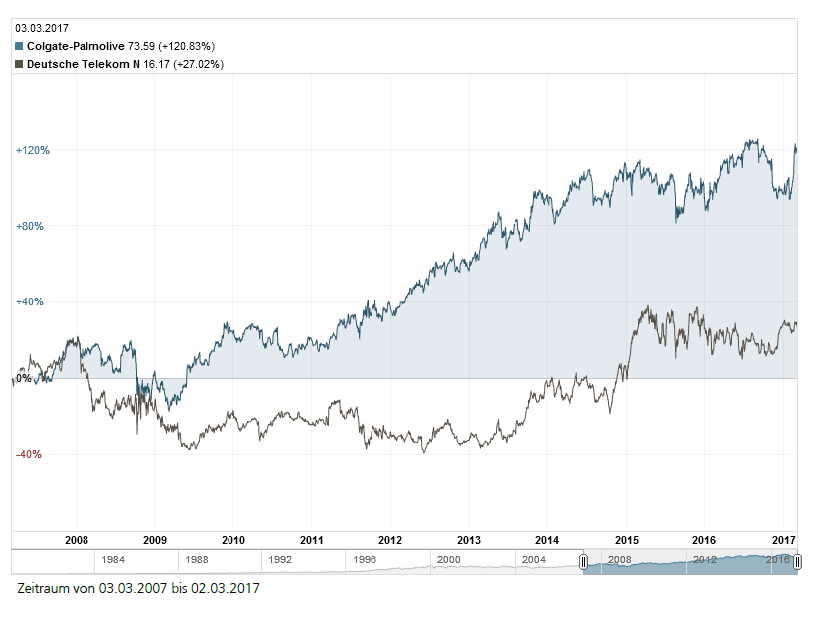

Gestern hatte ich an dieser Stelle darauf hingewiesen, wie wichtig die Kapitaleffizienz bei/für Unternehmen ist und dies an einem kurzen Vergleich zwischen der Deutsche Telekom und Colgate-Palmolive verdeutlicht.

Im Folgenden nun noch eine paar weitere Beispiele zum Thema bzw. zum prinzipiellen ökonomischen Fundament von Marge und Kapitaleffizienz: Meist schauen Bankanalysten auf COGS, SG&A und Zinskosten, wenn man sich ansieht, ob die Marge steigen kann/gestiegen ist; zudem auf Absatzvolumen, Preis und Mix, also auf die GuV. Das ist ok und wichtig, denn das sind allerhand Stellschrauben, um als Unternehmen mehr zu verdienen. Aber als Unternehmer schaut man ebenso darauf, möglichst wenig Kapital einsetzen zu müssen, also schaut man auf das working capital. Man versucht, Lager/Umschlag zu verbessern, Zahlungsziele zu optimieren etc.; und man versucht, möglichst wenig recurring capex zu haben. Aber net working capital (nwc) und recurring capex als Quelle zur Margenerhöhung werden von vielen Bankanalysten bei der Betrachtung der Zahlen von börsennotierten Firmen kaum beachtet. Ich merke das immer wieder: Wenn man z.B. Ebit-Margen darlegt, dann werden diese lebhaft diskutiert, aber wenn man nwc und recurring capex sowie ROCE darlegt, kommentiert das fast keiner. Das erkläre ich mir mit der weit verbreiteten „GuV-Beschränktheit“.

Wenn man sich dann lange Zeitreihen von Firmenzahlen anschaut, dann kommt bei den gut verdienenden Firmen die Hälfte bis drei Viertel der Margenerhöhung aus der GuV (Umsatzwachstum über Absatz und oder Preis/Mix, Effizienz/Größeneffekte Cogs und SG&A, Zinskosten), aber ein Viertel bis zur Hälfte aus mehr Kapitaleffizienz, also geringeres/langsamer als Umsatz wachsendes nwc, recurring capex und geringerer/unterdurchschnittlich zum Umsatzwachstum steigender Kapitalbedarf.

Die GuV-Effekte schauen sich alle an, die Kapitaleffekte kaum einer.

So wird bei Analysten lebhaft diskutiert, ob es z.B. Henkel gelingt, nach dem starken Anstieg der Ebit-Marge in den letzten Jahren nun noch höhere Ebit-Margen zu schaffen. Meines Erachtens geht da jedes Jahr ein bisschen mehr, allein wegen der Skaleneffekte durch das Wachstum, mal ist das „Mehr“ etwas größer, mal ist es etwas kleiner, je nachdem, ob man Rohstoffe teurer oder günstiger bezieht, ob Löhne, Marketing mehr oder weniger steigen, ob die Zinsen hoch oder niedrig sind, ob man einen besseren Mix schafft, Preise stärker oder nur leicht erhöhen kann, Volumina stark/mäßig sind etc. etc. ABER: Henkel schafft es seit langem jedes Jahr, das nwc im Verhältnis zum Umsatz zu senken, mal um 100 Mio. p. a., mal um 300 Mio. p. a.. Wenn es z.B. 200 Mio. p. a. sind, bedeutet allein das knapp 9% Free Cash Flow-Wachstum p. a. (bezogen auf den Free Cash Flow 2016 von 2,25 Mrd.), ohne dass die Ebit-Marge steigen muss. Das betrachten die Analysten nicht, auch sehr viele Fondsmanager, die Henkel kennen, haben das nicht auf dem Radarschirm.

UND: Z.B. Colgate oder Church & Dwight schaffen es seit Jahren, den recurring capex stabil zu halten, obwohl der Umsatz wächst. Colgate z.B. hat 2006 knapp 600 Mio. investiert und 2016 auch knapp 600 Mio.. Warum? Sie achten darauf, dass sich ihr Produktmix hin zu weniger investitionsintensiven Produkten entwickelt, außerdem generieren sie größere Produktionskapazitäten, die man wegen steigendem Umsatz braucht, auch Skaleneffekte beim Einkauf/bei Errichtung der Kapazität/im laufenden Produktionsbetrieb. Das hat dann auf Dauer enorme Auswirkungen auf den Free Cash Flow (FCF): 2006 hatte Colgate 1,9 Mrd. CF, abzgl. knapp 600 Mio. Capex erreichte der FCF rd. 1,3 Mrd. (bei damals rd. 12,3 Mrd. Umsatz, also 4,9% Capex-Quote). 2016 hatte Colgate knapp 3,2 Mrd. CF und immer noch knapp 600 Mio. Capex, also mit 2,6 Mrd. eine Verdoppelung des FCF (bei rd. 15,5 Mrd. Umsatz, also 3,9% Capex-Quote). Wäre der Capex mit dem Umsatz gestiegen, wäre der FCF 2016 rd. 150 Mio. geringer gewesen, also rd. 6% niedriger. Zugleich hat sich das nwc von rd. 5% des Umsatzes in 2006 auf 2,2% in 2016 verringert (absolut von 615 Mio. auf rd. 340 Mio., also mehr als halbiert, obgleich der Umsatz um 26% gestiegen ist). Hätte sich das nwc dagegen wie der Umsatz entwickelt (= statt 330 Mio. nwc 775 Mio. nwc), wäre der CF um rd. 445 Mio. USD geringer gewesen, also um rd. 14%. Kumuliert hätten gleichbleibendes nwc u. capex 2016 zu einem FCF in Höhe von rd. 2 Mrd. geführt, tatsächlich hat Colgate 2016 2,6 Mrd. FCF geschafft, also 30% mehr wegen höherer Kapitaleffizienz!! 70% der FCF-Steigerung kamen von der GuV.

nwc, recurring capex und ROCE, also Kapitaleffizienz, sind ganz eindeutig sehr wichtig für die FCF-Marge. Dennoch sind nahezu alle Analysten ausschließlich in ihrer GuV-bezogenen Margendenke gefangen.

Der ROCE ist auch ein Punkt, der von vielen zwar zur Kenntnis genommen wird, aber kaum jemand gewichtet das in der Unternehmensbewertung. Dabei macht es doch einen gewaltigen Unterschied, ob z.B. Colgate heute mit fast 30% WENIGER eingesetztem Kapital einen doppelt so hohen FCF schafft wie vor zehn Jahren und ob Daimler heute 30% MEHR Kapital einsetzen muss, damit aber 25% geringeren FCF schafft!

Bei Zahnpasta führen Skaleneffekte und Mix nun einfach dazu, dass immer mehr rauskommt, obwohl der Input sinkt, während der extrem hohe und steigende F&E-Bedarf und der riesige Capex bei Autos und LKW von den Kunden nicht über entsprechend höhere Preise honoriert wird.

Ein anderes, beeindruckendes Beispiel für Kapitaleffizienz: Church & Dwight (Hersteller von wunderschön langweiligen Produkten im Bereich Haushaltswaren und Körperpflege in den USA; bei deutschen Börsianern weitestgehend unbekannt):

Die „lange Linie“ von Church & Dwight (CHD) ist (a) sehr beeindruckend und (b) zeigen die Zahlen, dass Kapitaleffizienz sogar mehr für die Margen bringen kann als eine bessere top/bottom line-GuV (10-Jahres-Vgl. 2007 und 2016):

- Der Umsatz ist um gut die Hälfte auf 3,5 Mrd. USD gewachsen (+57,7%), also die stets eher durchschnittlichen, aber stetigen Wachstumsraten von 3-5% bei consumer staples (fast nie weniger, selten mehr).

- Der FCF hat sich dagegen verdreifacht, die FCF-Marge ist kontinuierlich um 820 bps auf 17,2% gestiegen – fast jedes Jahr ein bisschen besser als im Vorjahr, schon immer gut verdienend (9% FCF-Marge war damals schon sehr gut und mit-führend in der Peers Group) und jetzt ebenfalls mit vorne dabei nach Reckitt Benckiser und mit Colgate-Palmolive.

- Woher stammt der Margenzuwachs? 69,4% aus höherer Kapitaleffizienz und 30,6% aus der GuV. Konkret: 2007 betrug das nwc 7,9% vom Umsatz (175 Mio. USD), 2016 dagegen nur noch 0,36% vom Umsatz (extremer Spitzenwert in allen Peer Groups), also rd. 13 Mio. USD, obwohl der Umsatz über 50% höher liegt. Betrüge das nwc heute noch 7,9%, wären es 277 Mio. EUR, also 264 Mio. Effizienzfortschritt beim nwc. Der Capex lag 2007 bei 49 Mio. USD = 2,2% des Umsatzes, 2016 bei 49,8 Mio. USD, wobei CHD 2016 von höherem Capex für neue Produktionsstätten aus den Vorjahren profitiert hat, normalisiert man den Capex (Durchschnittswert über die letzten 5 Jahre), beträgt der normalisierte Capex 2016 rd. 60 Mio. USD = 1,7% vom Umsatz, also rd. 50 bps weniger als 2007 (Gründe: Skaleneffekte neuer Produktionsanlagen, Produktportfolio heute erfordert geringeren recurring capex als vor zehn Jahren); läge die Capex-Quote heute wie vor zehn Jahren bei 2,2%, hätte der normalisierte Capex 2016 bei 77 Mio. gelegen, also 2016 ggü. 2007 rd. 17 Mio. Effizienzvorteile beim Capex. Zusammen ergeben die Effizienzvorteile bei nwc (264 Mio.) und normalisiertem recurring capex (17 Mio.) 281 Mio. effizienterer Kapitaleinsatz.

- Da der FCF von 2007 um 405 Mio. USD von 200 Mio. auf 605 Mio. USD gestiegen ist, stammen von den 405 Mio. höherem FCF 69,4% (281 Mio.) aus höherer Kapitaleffizienz und 30,6% (124 Mio.) aus der GuV, also aus Kostensenkungen bei COGS und SG&A sowie aus Umsatzwachstum (Absatzvolumen, Preiserhöhung, Verbesserung Produktmix). Wenn man sich die Quellen der 124 Mio. anschaut, so stammt der Großteil aus effizienterer COGS und aus höherem Absatzvolumen – das überrascht nicht, denn CHD ist mit seinen Produkten idR im mittleren Preissegment, da sind Preiserhöhungen schwieriger als z.B. bei Henkel mit seinen vielen Premiumprodukten; aber effizientere COGS zeigen, dass CHD, obgleich ein kleiner Anbieter, inzwischen viel mehr Skaleneffekte generiert als vor zehn Jahren. Und bzgl. Skaleneffekten wird CHD jedes Jahr besser.

- CHD ist also ähnlich wie die anderen Top-Peers extrem effizient, wobei sie z.B. anders als Colgate-Palmolive, die ihre Margen stärker über die GuV erhöhen (mehr Preissetzungsmacht, höhere Skaleneffekte, da wesentlich größer) den Großteil des Margenzuwachses über höhere Kapitaleffizienz schafft. CHD ist daher eine extreme „Effizienzmaschine“. Das zeigt auch der Kapitaleinsatz: im Vgl. zu 2007 hat CHD nur 46,5% mehr Kapital (1,98 Mrd. EK und 880 Mio. net debt) eingesetzt, während der Umsatz 2016 knapp 58% höher war als zehn Jahre zuvor. Nur Colgate-Palmolive ist hinsichtlich der Kapitalverzinsung nochmals deutlich besser als die im Peer Group-Vgl. eine sehr hohe Kapitalverzinsung generierende CHD (ROCE rd. 50% vs. 20,8%), CHD ist trotz geringerer Skaleneffekte als die größere Reckitt Benckiser (die auch wg. mehr Premium-Produkten zudem einen besseren Preismix haben als CHD) beim ROCE sogar leicht besser als Reckitt Benckiser (20,1%).

Jedenfalls zeigen die Zahlen deutlich, dass es viel zu kurz gesprungen ist, wenn man höheres Margenpotential nur aus der GuV ableitet. Immer höhere Kapitaleffizienz kann, wie z.B. bei Church & Dwight, langfristig die Margen ganz erheblich pushen.

Disclaimer