Am 2.3. hat die Deutsche Telekom ihre Zahlen für das Geschäftsjahr 2016 bekanntgegeben. Wie erwartet, „brummt“ das Geschäft. Die Deutsche Telekom berichtet von einem „Free Cash Flow (FCF) von 4,9 Mrd. €“. Dass davon nach Spektrumskauf nur 2,25 Mrd. EUR übrig bleiben, erfährt man erst bei Lektüre des Geschäftsberichts. Immerhin schafft die Telekom 3% FCF-Marge nach 1% Marge im Vorjahr. Dies hat die Telekom allerdings nicht wirklich weiter gebracht, denn die sehr hohen Nettoschulden steigen um weitere 3 Mrd. EUR auf rd. 83 Mrd. EUR, weil der Free Cash Flow nicht ausreicht, um Dividenden, den sehr hohen Kapitalbedarf der unprofitablen US-Tochter für weitere Spektrumskäufe und für die Ausfinanzierung von Pensionsverpflichtungen abzudecken. Somit gibt die Telekom unverändert weit mehr aus als sie einnimmt. Aber damit steht die Telekom im Dax nicht alleine. Unternehmen wie ThyssenKrupp, Deutsche Bank, Commerzbank, Daimler, Deutsche Post und Deutsche Lufthansa reihen sich in die Riege ein.

Ein in der Börsenpresse und bei Analysten sehr häufig gänzlich unbeachtetes, aber meines Erachtens sehr wichtiges Thema, ist die Kapitaleffizienz von Unternehmen.

Beispiel Kapitaleffizienz der Deutschen Telekom: Sie setzen 112 Mrd. € Kapital ein, um 2,25 Mrd. FCF zu erwirtschaften, mithin 2% ROCE1. Die Telekom hat ihrer US-Tochter jedoch weitere rd. 3 Mrd. für weitere Spektrumskäufe geliehen, wirtschaftlich ist der FCF also negativ, und das alles bei 112 Mrd. Kapitaleinsatz. Nicht schön.

Zudem benötigt die Deutsche Telekom rd. 19 Mrd. net working capital (nwc) plus rd. 13,2 Mrd. Capex, um 73 Mrd. Umsatz zu erzielen. Auch nicht schön.

Hier einmal zur Verdeutlichung ein Vergleich zwischen Colgate-Palmolive (Hersteller von wunderschön langweiliger Zahnpasta; Weltmarktanteil von ca. 45%) und der Deutschen Telekom (natürlich vergleiche ich zwei Unternehmen völlig unterschiedlicher Branchen, aber zum Glück schreibt mir ja niemand vor, in welche Branchen und in welche Unternehmen ich zu investieren habe):

Vergleich Colgate und Deutsche Telekom:

– Enterprise Value (x FCF): 26 vs. 71 (!!)

– FCF-Marge: 17% vs. 3%2 (!!)

– ROCE: 52% vs. 2% (!!)

– Net working Capital (nwc) im Verhältnis zum Umsatz: 2,2% vs. 26% (!)

– recurring capex im Verhältnis zum Umsatz: 3,8% vs. 18,2% (!)

Anders formuliert: Die Deutsche Telekom setzt rd. 23x mehr Kapital ein als Colgate, die Telekom erwirtschaftet damit aber 14% weniger FCF als Colgate, die Telekom muss dafür aber 22x mehr investieren als Colgate, und die Deutsche Telekom benötigt rd. 46x höheres nwc als Colgate.

Hier die „lange Sicht“ (2006 vs. 2016), die meines Erachtens noch interessanter ist:

– Colgate hat den FCF verdoppelt (!), dennoch ist der Kapitaleinsatz um ca. 30% gesunken. Extreme Effizienz!

– Die Deutsche Telekom hat heute einen um 50% geringeren FCF, muss aber rd. 25% mehr Kapital einsetzen.

Ergo:

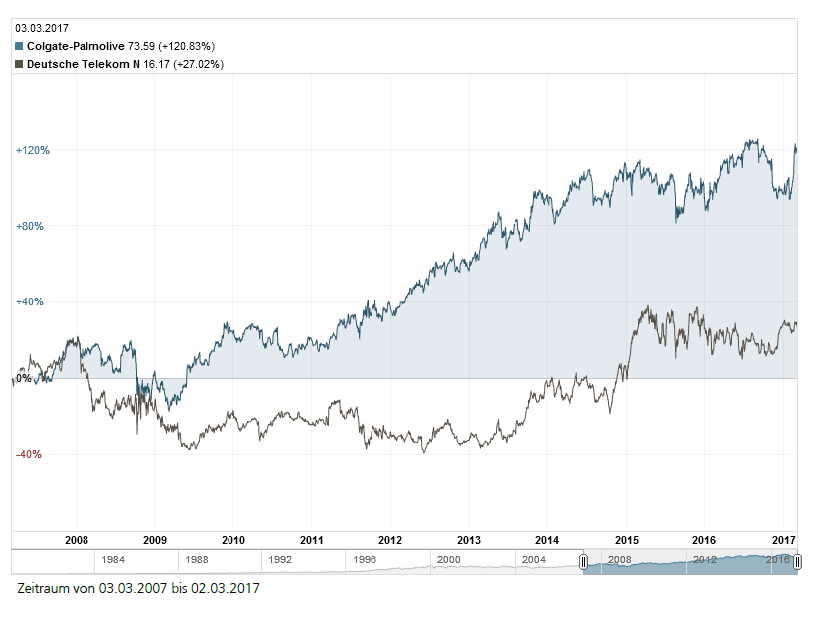

- Bei dieser beeindruckenden Dynamik und Effizienz von Colgate wundert nicht, dass die Colgate-Aktie in den letzten 10 Jahren eine Kursperformance von ca. 120% (in USD; ca. 175% in EUR) aufweist (plus rd. 2% Dividende p.a.) – und dennoch ist die Colgate-Aktie jetzt rd. 25% günstiger bewertet als vor 10 Jahren.

- Genauso wenig überrascht, dass die Telekom-Aktie ein vergleichsweise dürftigstes Langfrist-Investment ist mit knapp 30% Kursanstieg im gesamten Zeitraum von zehn Jahren (plus rd. 3,5% Dividende p.a.).

Quelle: UBS Quotes vom 06.03.2017

Klar: Langfristig spiegelt sich ein hochprofitables und wachsendes Geschäft im Unternehmenswert wider.

1 ROCE (Return on capital employed):

Beim ROCE setzen wir statt des Nettoergebnisses den Free Cash Flow (FCF) in den Zähler (oder zur Ermittlung der operativen Stärke den FCF plus Abschreibungen). Zwar weichen wir damit von der BWL ab, aber das Nettoergebnis ist uns bei IFRS/GAAP mittlerweile oft zu weit manipulierbar. Im Nenner nehmen wir das Eigenkapital plus Nettofinanzschulden bzw. abzgl. Nettofinanzposition plus sämtliche langfristige Rückstellungen wie Pensions- und Leasingverpflichtungen.

Begründung: GuV durch IFRS/Gaap oft verzerrt, zudem oft Cash Conversion Rate < 1, daher stellt das Nettoergebnis nicht die tatsächlichen „owner earnings“ dar, der FCF ist besser geeignet; Erfassung sämtlicher langfristiger Zahlungsverpflichtungen, nicht nur der Nettoschulden.

Das von uns ausgewiesene ROCE weicht alleine deshalb von der „Banken-Denke“ ab, weil wir im Nenner auch alle langfristigen Zahlungsverpflichtungen berücksichtigen; das gilt bei uns ebenso für die Enterprise-Value (EV-)-Betrachtung, weshalb die EV bei uns fast immer höher sind als üblicherweise genannt.

Wir legen Wert auf eine valide und konservative Struktur der eigenen Kennzahlen, um eine realistischere Information über die Kapitalverzinsung ohne jegliches „Schönrechnen“ zu erhalten.

2Anmerkung zum FCF der Telekom: Hier ist der Kredit von rd. 3 Mrd. für die US-Tochter nicht berücksichtigt; bezieht man diesen CF aus Finanzierungstätigkeit (das ist der „Trick“, um einen positiven FCF zu zeigen) ein, ist die FCF-Marge (tief-)rot (-0,75 Mrd. FCF).