Der Wagner & Florack Unternehmerfonds weist langfristig eine risikoadjustierte Outperformance gegenüber den gängigen Indizes auf. Outperformance ja, aber nicht in jeder Marktphase bzw. nicht aktuell. Der Grund: Die Hoffnung auf einen konjunkturellen Aufschwung und der damit verbundene überproportionale Kursanstieg zyklischer Aktien. Wir legen unseren Fokus weiterhin auf echte Qualität. Belohnt wurden und werden wir langfristig mit einer hohen Performance bei gleichzeitig vergleichsweise niedrigen Schwankungen.

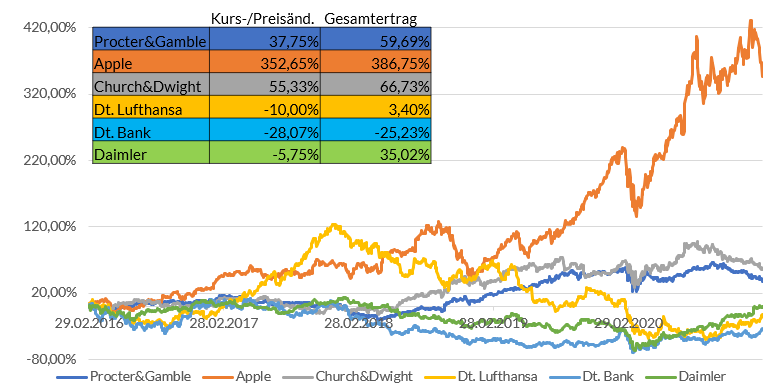

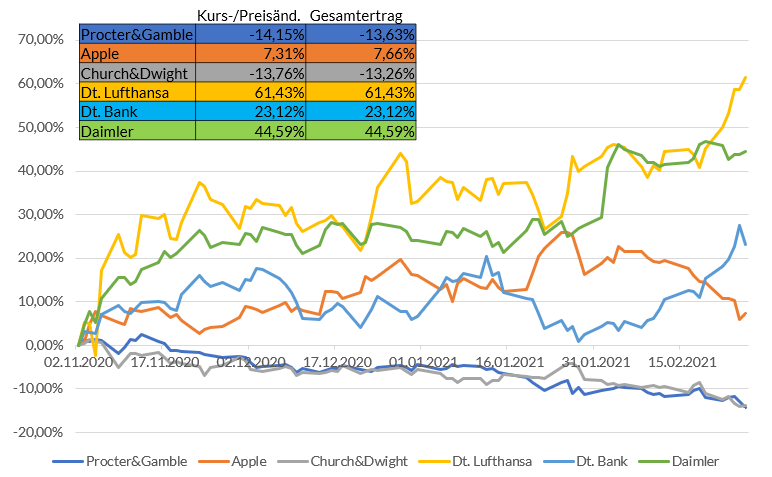

Am Anfang war es die steigende Hoffnung auf einen Impfstoff, nun sind es die näher rückenden Massenimpfungen und die damit verbundene Hoffnung auf einen konjunkturellen Aufschwung: Seit November des vergangenen Jahres stehen die Aktien zyklischer Unternehmen in der Gunst vieler Anleger. Unternehmen aus Branchen, die von den Lockdowns besonders getroffen wurden, sind überproportional gestiegen; von Aktien von Fluggesellschaften, über Autobauer, Unternehmen der zyklischen Industrie im Allgemeinen bis hin zu Banken. Aktien von Qualitätsunternehmen und auch etliche unserer Portfoliounternehmen wurden hingegen links liegengelassen oder sind gar im Kurs gefallen (siehe Schaubild 2), obwohl sich das Geschäft sehr gut entwickelt und sogar in der „Corona-Rezession“ weiter verbessert hat. Dies hat zu einer kurzfristigen Underperformance unseres Wagner & Florack Unternehmerfonds geführt (Wertentwicklung 2021 (YTD) der I-Anteilsklasse: -1,11%; Stand: 10.03.2021). Als einen weiteren Grund sind die Kursrücksetzer von Technologie-Unternehmen zu nennen. Viele Technologie-Unternehmen waren und sind unseres Erachtens überbewertet, sprich zu „teuer“. Diese Überbewertungen wurden nun partiell abgebaut. Im Zuge dieses nachvollziehbaren Bewertungsabbaus haben aber auch die Aktien von Technologieunternehmen im Preis nachgegeben, die -im Vergleich zum Großteil der anderen am Markt befindlichen Technologieunternehmen- nachhaltig profitabel sind, eine sehr gesunde Bilanz besitzen, weder überbewertet sind, noch waren und die über ein robustes, konsumentennahes Geschäftsmodell verfügen. Aus letzterem Grund zählen wir diese Plattform-Firmen auch zu den nicht-zyklischen Konsumgüterherstellern (z. B. Alphabet, Apple, Visa, Microsoft).

Die Sektorrotation von krisenrobusten Unternehmen hin zu (stark) zyklischen Firmen setzt stets in ersten Erholungsphasen nach stärkeren Rezessionen ein, so auch 2010. Wie lange diese Phase anhält, lässt sich natürlich nicht vorhersagen. In der Regel dauern diese Phasen jedoch nicht lange an und enden dann, wenn zunehmend erkannt wird, dass viele zyklische Firmen -trotz konjunktureller Erholung- eben doch keine nennenswerten Gewinne erzielen, schon gar nicht zuverlässig, dauerhaft und in Rezessionen.

Langfristige Outperformance „Qualitäts-Aktien“(hier: Procter & Gamble, Church & Dwight, Apple) Unternehmensgewinn DER Treiber für den Unternehmenswert

Kurzfristige Underperformance „Qualitäts-Aktien“

Zykliker wie beispielsweise Banken, Fluggesellschaften oder der Schwerindustrie erfüllen unsere Qualitätsansprüche weder in der Baisse noch in der Hausse, da hier u.a. intransparente Geschäftsmodelle, schlechte Planbarkeit von Umsätzen und Investitionen sowie eine hohe Kapitalintensität und hohe Verschuldungen zum einen die ökonomische Gewinnentwicklung grundlegend stark hemmen, zum anderen das substanzielle Geschäftsrisiko eines anhaltenden Ertragskraftverlustes stark erhöhen. Salopp formuliert: Langfristig geringe Renditeerwartung bei gleichzeitig hohen Risiken. Wir möchten nicht Miteigentümer von Firmen mit gravierenden Risiken sein, auch nicht kurzfristig (zumal „Timing“ in der Regel nicht funktioniert).

Für die strikte Vermeidung dieser hohen Risiken müssen wir in Konsequenz bereit sein, eine kurzfristige Underperformance während früher konjunktureller Aufschwungphasen zu akzeptieren.

Langfristig gilt: Die Beteiligung an profitablen Qualitäts-Unternehmen mit krisenresistenten Geschäftsmodellen bringt eine hohe Wertentwicklung und eine hohe fundamentale Investitionssicherheit bei gleichzeitig vergleichsweise sehr niedrigen Schwankungen mit sich, inklusive (risikoadjustierter) Outperformance. Und echte Qualität gibt es jetzt etwas günstiger.

Warum wir nicht Miteigentümer z. B. bei der Deutschen Lufthansa sein möchten, auch nicht kurzzeitig, und warum wir lieber dauerhaft „in Qualität investieren“, zeigt unsere Kurzanalyse zu Lufthansa:

In 2020 betrug der Verlust des „unternehmerischen Gewinns“ (Free Cash Flow) rd. 3,7 Mrd. EUR, das entspricht einer Free Cash Flow-Marge von rd. -27% des Umsatzes. Dabei belaufen sich die Nettoschulden mittlerweile auf rd. 20 Mrd. EUR (hiervon alleine 9,5 Mrd. EUR Pensionsverpflichtungen), wodurch die Eigenkapitalquote bei sehr niedrigen 3,5% liegt. Selbst bei starkem Geschäft können selten über 3% Free Cash Flow-Marge erzielt werden. Damit liegt der unternehmerische Gewinn im eingeschwungenen Zustand zwischen 500 Mio. EUR bis 1 Mrd. EUR Free Cash Flow, die Verzinsung des eingesetzten Gesamtkapitals erreicht keine 4% ROCE. Zum Vergleich: Selbst unsere -im positiven Sinne gemeinten- langweiligen Hersteller von Gütern des alltäglichen Bedarfs (von Zahnpasta, über Waschmittel bis Kaffee) weisen Free Cash Flow-Margen von 10% bis 25% sowie ROCE´s zwischen ebenso 10% bis 25% und mehr auf. Und das verlässlich.

Bei einer aktuellen Marktkapitalisierung von über 7 Mrd. EUR zuzüglich der Nettoschulden beträgt der Unternehmenswert der Lufthansa das 27x bis 55x des Free Cash Flows, was die drastische Überbewertung eindrucksvoll aufzeigt. Bei einem Mittelwert von rd. 40x Free Cash Flow zeigt sich, wie vergleichsweise günstig unsere vermeintlich hoch bewerteten Portfoliounternehmen Hermès, Danaher oder Lindt & Sprüngli angesichts der hohen Qualität von Geschäftsmodell und Bilanz in Wahrheit sind.

Auch bei einer deutlich niedrigeren Bewertung von beispielsweise 15x Free Cash Flow würden Fluggesellschaften für uns kein überlegenswertes Investment darstellen, da das Geschäftsmodell keines unserer Kern-Kriterien erfüllt:

Geringer Kapitaleinsatz: nicht gegeben. Flugzeuge weisen hohe Anschaffungspreise und hohe Erneuerungsraten auf.

Hohe Skaleneffekte: nicht gegeben. Theoretisch hohes Wachstum würde hohe Investitionen in Form von Anschaffungs- und Set-up-Kosten verursachen. Der Ausbau von Produktionskapazitäten ist bei unseren Konsumgüterherstellern weit günstiger in Relation zum erzielten Umsatz, die CAPEX-Quote ist weit niedriger bei Fabriken für Zahnpasta als bei Flugzeugen. Zusätzlich sind Größen- und Verbundvorteile bei unseren Konsumgüterherstellern deutlich größer: Produktinnovationen und Zukäufe können leicht in das große Vertriebsnetz gebracht werden, ohne hohe Set-up-Kosten zu verursachen.

Innovationskraft, Produktneuerungen/-verbesserungen: Geschäftsbedingt kaum gegeben.

Hohe Burgmauern: Nicht gegeben. Die Wettbewerbsintensität ist sehr hoch, wie die über die letzten Jahre oft diskutierte Rivalität zwischen ‚Legacy Carrier‘ und ‚Low-Cost Carrier‘ wie beispielsweise Ryanair zeigt. Markenloyalität ist kaum gegeben.

Preissetzungsmacht: Kaum gegeben. Die hohe Wettbewerbsintensität und Low-Cost Carrier sorgen für starken Preisdruck bei geringer Möglichkeit der Produktdifferenzierung.

Hohe Free Cash Flow-Marge und hohe Gesamtkapitalverzinsung: Nicht gegeben. Das Geschäft ist mit unter 3% Free Cash Flow-Marge überaus margenschwach, die Gesamtkapitalverzinsung kommt kaum über ehemalige Einlagezinsen hinaus.

Robustheit: Nicht gegeben. Die starke Zyklik des Geschäfts liegt auf der Hand. Bei positiver Konjunktur müssen Kapazitäten kostenintensiv ausgebaut werden, welche in darauffolgenden konjunkturellen Schwächephasen ungenutzt bleiben und dabei hohe laufende Kosten verursachen. Dabei erfordert eine beständig hohe Kapitalverzinsung eine beständig hohe Auslastung der Produktionskapazitäten.

In Anbetracht des zuletzt stark gestiegenen Aktienpreises der Lufthansa zeigt sich, dass sich kurzfristig zwar theoretisch hohe Spekulationsgewinne erzielen lassen würden. Da man das kurzfristige Timing aber nicht mit hinreichender Zuverlässigkeit wiederholt treffen kann, sehen wir kategorisch von kurzfristigen Spekulationen ab. Dadurch vermeiden wir konsequent das deutlich höhere Risiko von Zyklik und Timing.

Langfristig zeigt sich, dass die dauerhafte Beteiligung an erstklassigen Geschäftsmodellen hoher Qualität unserer Auffassung nach die zuverlässigste Form der Wertsteigerung zur Vermögensbildung darstellt.

Auszug aus dem Investorenbrief von März 2021. Zum vollständigen Investorenbrief 03/21.